「金融」の中心的な役割を担っているのは「銀行」です。私たちは「銀行」なしに生活することはできません。

しかし、「銀行」の仕組みを正確に理解している人は少ないです。もしかすると、「銀行はお金を預ける場所」程度にしか考えてない人もいるかもしれません。しかし、銀行は「景気をコントロール」できるほど強大な力を持っています。

この記事では、「銀行」や「金融」の仕組みを可能な限りわかりやすく図解し、その影響力を説明します。

なお金融や銀行に限らず、経済のメカニズムについて理解したい方は、下記のリンクで解説しています。経済循環について深く理解することができます。

10分でわかる経済の仕組み。最もわかりやすいお金の仕組みと本質

10分でわかる経済の仕組み。最もわかりやすいお金の仕組みと本質

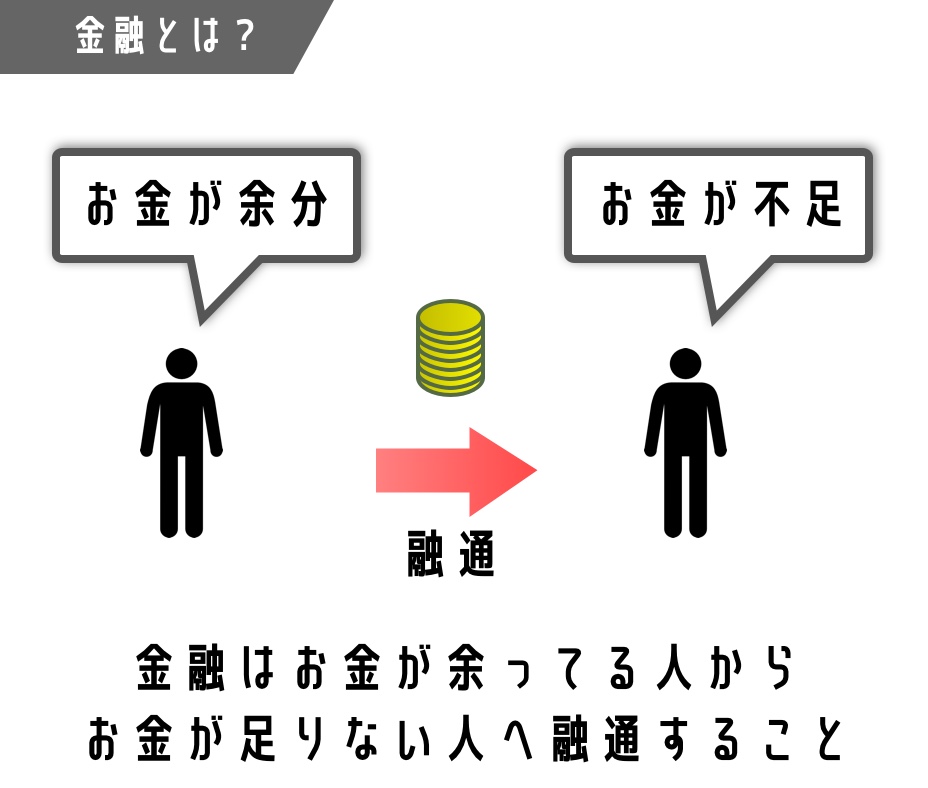

金融とは何か?

まず「金融」とは何なのでしょうか?

簡単に言うと、金融は「お金を融通すること」です。

世の中には「お金が余っている人」と「お金が足りない人」が存在します。お金が余っている人が、お金が足りない人にお金を貸し出すことが金融の役割というわけです。

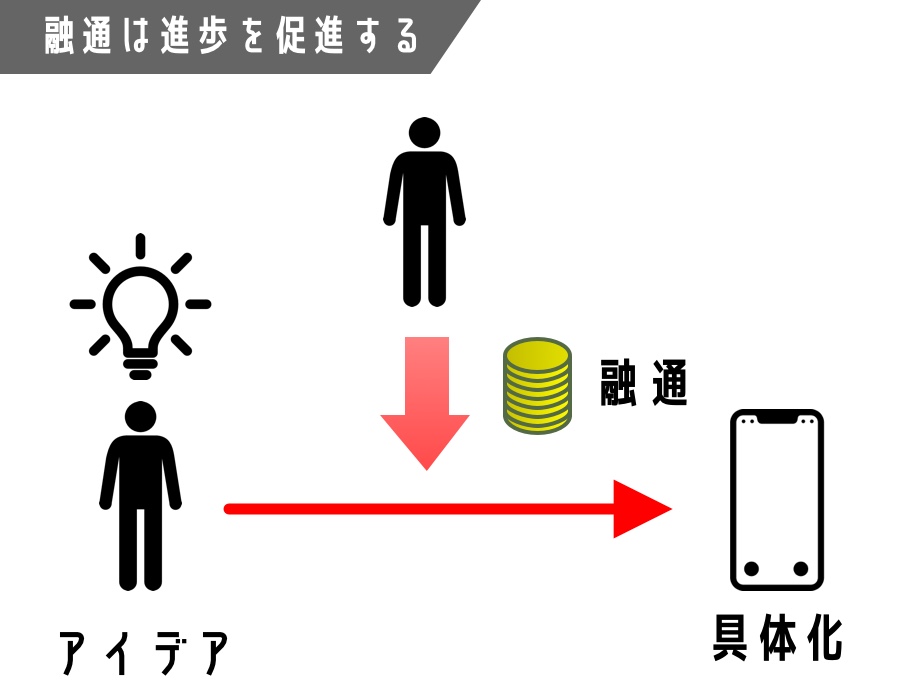

「お金が足りない人」は、何も住宅などの高価なものを購入する人だけではなく、例えば、新しくビジネスを始めたい人も含まれます。もし素晴らしいアイデアが浮かんだとしても、お金がなければ何も生まれません。お金を借りることで、アイデアを具体化し、多くの技術革新を生み出してきたわけです。

国単位で見たお金の流れ方

金融は、お金が余っているところから、足りないところへ貸し出すことだと説明しました。

日本経済全体を見ても、「お金が余っているところ」から、「足りないところ」へ移動する大きな流れが存在します。

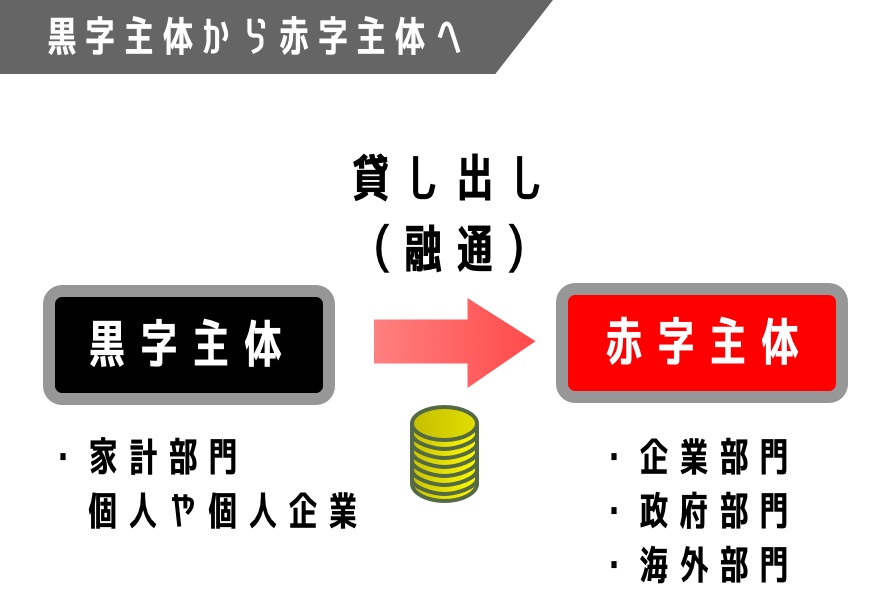

金融の用語では、お金が余っている部門は、「黒字主体」、お金が足りない部門は「赤字主体」と呼ばれ、「黒字主体」から「赤字主体」にお金は大きく流れています。

- 黒字主体

家計部門: 個人や個人企業 - 赤字主体

企業部門:一般企業全般

政府部門:政府機関

海外部門

基本的には、個人の家計は黒字主体です。我々の生計はマイナスになることは滅多にないですよね。残高がマイナスになる人も中にはいますが、個人家計を国民全体で捉えた場合は黒字に必ずなります。

逆に企業や政府はお金が足りません。新しい技術に投資をしたり、公共サービスを拡充しなくてはいけません。我々個人の所得は、企業や政府に貸し出されます。

このように「黒字主体」から「赤字主体」への、大きな融通の流れを「銀行」が生み出しています。

銀行の役割

銀行の役割は、黒字主体から赤字主体にお金を貸し出し(融通)することによって、経済を活性化させることです。

足りないところに資金がきちんと行き渡れば、生産性を向上させ、イノベーションを起こすことができます。逆に、資金が滞れば、斬新なアイデアも、生産性の向上もストップすることになるわけです。

銀行の2つの融通の方法

銀行が、黒字主体から赤字主体に資金を融通する方法には2つの方法があります。

- 直接金融

直接金融とは、国債を購入したり、企業の株を購入することで、直接的にお金を融資することです。

投資による損失は個人の責任となる。 - 間接金融

間接金融とは、個人が銀行に預けているお金を利用して、銀行が企業や政府に融資すること。

投資による損失は銀行の責任となる。

間接金融は我々の預金を銀行の責任で投資を行うことです。「勝手に人の金で」と思われる方もいるかと思いますが、銀行は預金の引き出しに十分対応できるだけの準備金を用意しておけば、残りは貸し出しても良いと決まっています。口座を持つ全員が、全額引き出したいという状況は、滅多に起きないですから、一定割合残しておけば問題ないというわけです。

信用創造: 貸し出すことでお金が増える

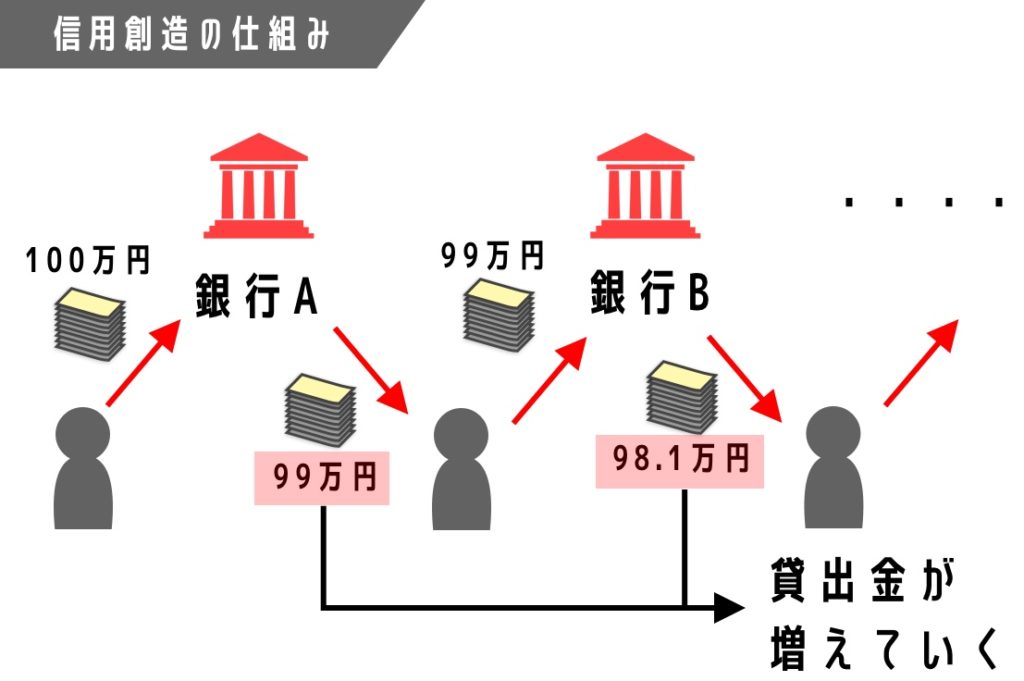

銀行が持つ重要な機能は「信用創造」です。この仕組みは、お金を貸し出すことによってお金が増える仕組みです。

「お金を貸したらお金を減るだろう」と普通考えますが、銀行が貸し出すと世の中のお金が増えます。

まず銀行Aが、新しくビジネスをしたいAさんに100万円貸し出したとします。Aさんは銀行Bに100万円を預け入れます。すると銀行Bは、その100万円の1%の1万円を預金準備金として99万円をBさんに貸し出します。99万円を借りたBさんはC銀行に預けます。さらに99万円の1%を残し98.1万円が貸し出されます。

当初は100万円しかなかった預金が、100万円+99万円=199万円に増えています。このように、貸し出したお金が、預けられ、そのお金をさらに貸し出すという流れによって、元手以上の資金が流通することになります。

この信用創造の仕組みによって、経済の好循環が生まれます。

信用創造は諸刃の剣: 経済の波を生み出す

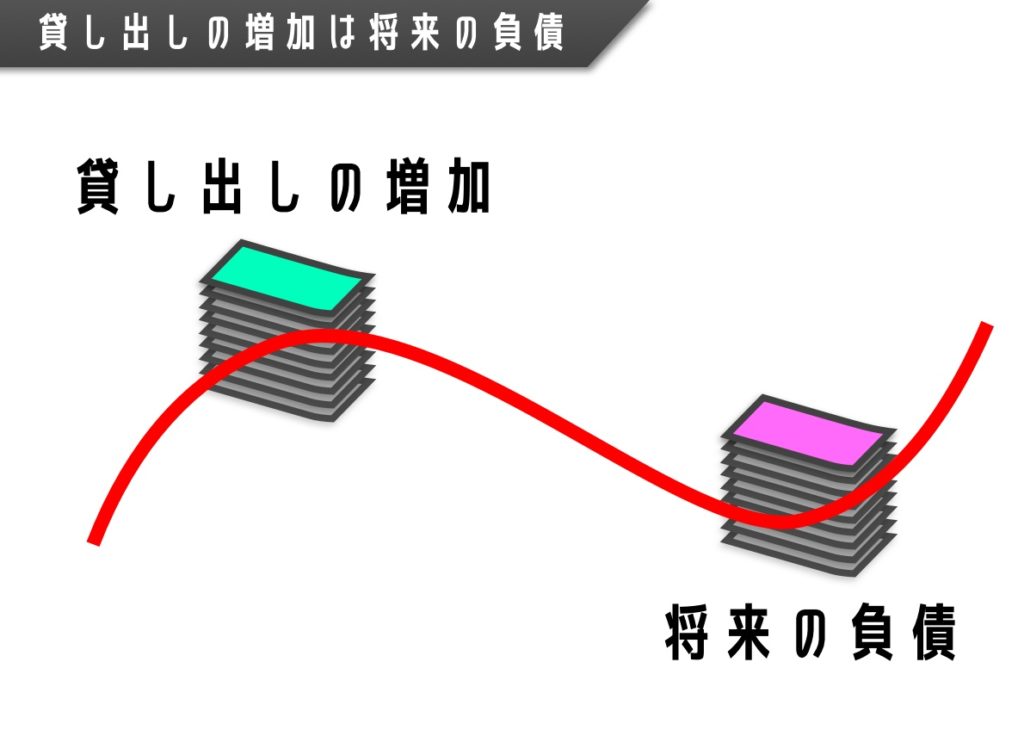

信用創造は、簡単に言えば貸し出すことによって、さらに貸し出すことができる仕組みです。

これは経済の波を生み出します。銀行がお金を貸し出すと、貸し出された赤字主体は、負債を抱えます。

ここで考えて欲しいことは、現在、融資を受けて様々なものを購入することができますが、将来的には返さなくてはいけないということです。今の消費は将来の負債というわけです。

信用創造によって世の中のお金が、溢れて消費が活性化し景気が刺激されるのは間違いありません。しかし、行き過ぎた貸し出しが行われれば、それはバブルとなり、実体経済以上に消費が過熱します。

信用創造による景気刺激策を提案した経済学者は、ジョン・メイヤー・ケインズです。彼の著書について下記リンクで詳しく記載しています。

5分でわかるケインズの雇用・利子および貨幣の一般理論 | ケインズ経済学の基礎

5分でわかるケインズの雇用・利子および貨幣の一般理論 | ケインズ経済学の基礎

融通のしやすさを決めるのは利子

銀行はただで融資するわけではありません。かならず借りる際には「利子」がかかります。

もし利子が高ければ、あまり借りようと思う人はいないでしょう。信用創造が連鎖せず、世の中のお金は減少します。逆に利子が低ければ、多くの人が借りようと思い、信用創造が活性化し、世の中にお金が溢れます。

- 利子が低い

お金が借りやすいため、世の中にお金が溢れる。インフレになる。 - 利子が高い

お金を借りようとしないため、世の中のお金が減る。デフレになる。

この利子は、銀行が決めるわけですが、ある機関に大きく依存して利子を決定しています。それは中央銀行です。

中央銀行とは?

中央銀行とは、簡単に言うと銀行の銀行です。日本円を発行する権利を唯一認められた機関であり、各銀行に日本円を貸し出しています。

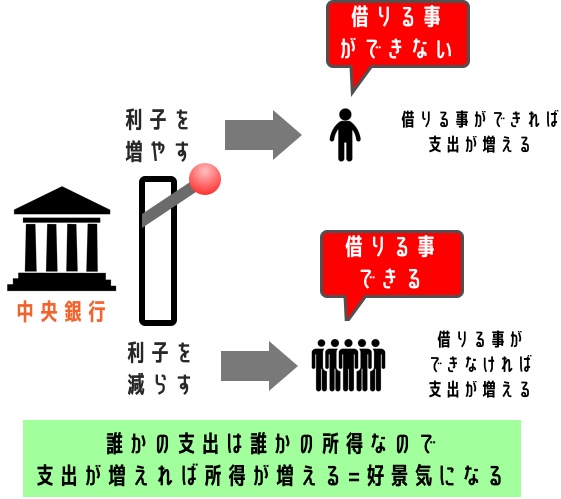

この貸し出したお金にも「利子」があります。中央銀行はこの利子率を操作することで、各銀行の貸し出しやすさをコントロールします。

銀行は中央銀行に払う利子よりも、やすい利子で顧客に貸し出すインセンティブはありません。中央銀行の利子は、景気の循環に大きな影響力を与えると理解できるかと思います。

中央銀行の仕組みを詳しく知りたい方は、下記のリンクで解説しています。

10分で分かる中央銀行の仕組み。中央銀行と紙幣の歴史

10分で分かる中央銀行の仕組み。中央銀行と紙幣の歴史

中央銀行の目的は経済の安定

中央銀行は、利子をコントロールすることによって経済を安定化させます。

景気が悪ければ、利子率をできるだけ下げて、世の中のお金を増やします。貸し出ししやすくなることで、信用創造によって、様々な人にお金が行き渡り、その人がお金を使うため、景気が刺激されます。

逆に、経済が過熱し過ぎた時は、利子率を上げて、世の中に出回るお金にストップをかけます。もし、経済が過熱しすぎると「ハイパーインフレ」を引き起こすこととなります。下記リンクで詳しく解説しています。

ハイパーインフレの原因をわかりやすく解説 – 歴史や対策を10分で解説

ハイパーインフレの原因をわかりやすく解説 – 歴史や対策を10分で解説

利子でそこまで景気をコントロールできるのか?と思う方もいるでしょう。ここで説明したいことは、世の中のほとんどのお金は「貸し出されたお金(クレジット)」だと言うことです。アメリカでは、出回るお金の9割がクレジットだと言われています。

景気の大半が、貸し出されたお金に左右されていると理解できると思います。貸し出されるお金が減れば、景気は大きく下降します。

生産性の向上が不可欠

ここまで説明してきたように、世の中に溢れているお金の大半は「銀行の貸し出し(融通)」と「信用創造」によって生み出されています。

この貸し出したお金が、有効に使われることが、この金融制度の大切なポイントです。

貸し出したお金によって、例えば、農地を拡大して生産性が向上すれば、利子を返すことができます。しかし、全く生産性が向上しなければ、利子を返すことができません。

世の中に、融資ばかりが増えて、景気が上向いたとしても、それはいずれ、生産性の成長曲線に収斂することとなります。銀行は景気を刺激することができても、実体経済を拡大することはできないのです。

景気の循環の詳しい仕組みについては、下記のリンクで詳しく解説しています。

10分でわかる経済の仕組み。最もわかりやすいお金の仕組みと本質

10分でわかる経済の仕組み。最もわかりやすいお金の仕組みと本質

その他の銀行の役割

銀行の役割を「融通」にしぼって、話してきましたが、その他2つの役割があります。

1つ目が、貯蓄や貯蔵です。安全にお金を保管することは、銀行の大切な役割です。

2つ目は、決済機能です。お金を送金したり、入金したりすることができます。

しかし、銀行が持つ役割の最も重要な役割は「貸し出し(融通)」です。ここまで説明してきましたが、銀行が持つ「融通」のパワーを理解できたかと思います。

まとめ

銀行の最も重要な役割は「貸し出し(融通)」です。そして、中央銀行がコントロールする利子によって世の中のお金の量や流れは決定します。

我々は銀行が持つ力を過小評価していますが、実は巨大で、良くも悪くも使える諸刃の剣です。日本のバブル経済や、リーマンショックは行き過ぎた金融によって生み出されたと言っても良いでしょう。リーマンショックについては下記のリンクで解説しています。

リーマンショックをわかりやすく解説 – 原因や影響を10分で簡単に説明 –

リーマンショックをわかりやすく解説 – 原因や影響を10分で簡単に説明 –

我々は過去から学び、景気を安定化させる仕組みを考えなくてはなりません。中央銀行によって、かろうじて維持されている世界経済も、これからどうなるかわかりません。生産性の向上はこれからも望めるのでしょうか? この記事を読んで金融について考えるきっかけになればと思います。